LA PLATA, 30 de octubre de 2009.

VISTO que por expediente Nº 23600187291/09, se propicia implementar un régimen para la regularización de deudas provenientes de los impuestos Inmobiliario, a los Automotores, sobre los Ingresos Brutos y de Sellos, en instancia de ejecución judicial, y

CONSIDERANDO:

Que conforme lo previsto por la Ley Nº 12914, modificatorias y concordantes y el Decreto Nº 1900/02, esta Autoridad de Aplicación se encuentra autorizada para otorgar con carácter general, o para determinado grupo o categoría de contribuyentes, regímenes de regularización de deudas fiscales correspondientes a tributos, intereses, multas y accesorios de los contribuyentes, facultad que ha sido prorrogada hasta el 31 de diciembre de 2009 por la Ley N° 13930;

Que el plexo normativo citado en el párrafo precedente, prevé el otorgamiento de diversos beneficios para aquellos contribuyentes con deuda en instancia judicial, entre ellos el otorgamiento de descuentos adicionales para las modalidades de cancelación al contado o en cuotas cuando los pagos se efectúen en término, sin que estos impliquen en ningún caso una quita del importe del capital adeudado;

Que la presente se dicta en uso de las atribuciones conferidas por la Ley Nº 13766;

Por ello,

EL DIRECTOR EJECUTIVO DE LA AGENCIA DE RECAUDACION DE LA PROVINCIA DE BUENOS AIRES

RESUELVE

Alcance y vigencia del régimen.

ARTÍCULO 1º. Establecer, desde el 1º de noviembre y hasta el 31 de diciembre de 2009, un régimen de facilidades de pago, con el alcance indicado en los artículos siguientes, para la regularización de las deudas en instancia de ejecución judicial, provenientes de los impuestos Inmobiliario, a los Automotores, sobre los Ingresos Brutos y de Sellos.

Deudas comprendidas.

ARTÍCULO 2°. Pueden regularizarse por medio del presente régimen:

1. Las deudas comprendidas en el artículo anterior, aún las provenientes de regímenes de regularización caducos, provenientes del impuesto, sus anticipos, accesorios y cualquier sanción por infracciones relacionadas con los conceptos indicados, sometidas a juicio de apremio.

2. Las deudas provenientes de planes de pago en los que se hubiere regularizado deuda en juicio de apremio, siempre que la caducidad del plan se hubiese producido al 31 de diciembre de 2008.

Deudas excluidas.

ARTÍCULO 3°. Se encuentran excluidas del régimen:

1. La deuda de los contribuyentes o responsables respecto de los cuales se haya dictado sentencia penal condenatoria, por delitos que tengan conexión con el incumplimiento de las obligaciones tributarias que se pretenden regularizar.

2. La deuda de los agentes de recaudación, por gravámenes que hayan omitido retener y/o percibir, y por retenciones y/o percepciones efectuadas y no ingresadas, incluso las provenientes de la aplicación de multas.

3. Las deudas provenientes de planes de pago en los que se hubiere regularizado deuda en juicio de apremio, cuando la caducidad del plan hubiese operado durante el corriente año.

Condición para formular acogimiento.

ARTÍCULO 4°. Será condición para acceder al presente régimen, que el apoderado fiscal haya comunicado a esta Autoridad de Aplicación, a través del aplicativo que se encuentra disponible en la página Web de la Agencia de Recaudación de la Provincia de Buenos Aires, el importe efectivamente percibido en concepto de honorarios. Asimismo, el interesado deberá regularizar la totalidad de la deuda reclamada en el juicio de apremio y abonar o regularizar las costas y gastos causídicos estimados sobre la base de la pretensión fiscal. A estos efectos se entiende que la misma comprende el tributo reclamado liquidado de conformidad a lo previsto en el presente régimen.

La Fiscalía de Estado podrá acordar, de estimarlo pertinente, planes de pago en cuotas para la regularización de los honorarios profesionales.

Carácter del acogimiento.

ARTÍCULO 5°. La presentación del acogimiento por parte del contribuyente importa el reconocimiento expreso e irrevocable de la deuda incluida en el plan de pagos, operando, asimismo, como causal interruptiva del curso de la prescripción respecto de las acciones y poderes de la Autoridad de Aplicación para exigir el pago del gravamen de que se trate. Asimismo, implica el allanamiento a la pretensión fiscal.

El firmante del formulario de acogimiento al régimen de regularización, deberá reconocer el importe total de su deuda y declarar su domicilio fiscal actualizado, asume voluntariamente la deuda, comprometiéndose a su pago en las condiciones requeridas. A dicho efecto resultarán válidas y vinculantes las notificaciones efectuadas en el domicilio consignado en dicho formulario.

Solicitud de parte.

ARTÍCULO 6°. El plan de pagos se otorgará a pedido de parte interesada en la forma y condiciones establecidas en la presente Resolución y se formulará bajo responsabilidad del peticionante, reservándose la Agencia de Recaudación de la Provincia de Buenos Aires la facultad de verificar con posterioridad, las condiciones de procedencia del régimen.

En todos los casos, el peticionante deberá declarar en qué carácter se presenta a solicitar el acogimiento al régimen de regularización, con el alcance establecido en el artículo precedente.

Los formularios de acogimiento deberán contener la firma del contribuyente certificada por un agente de la Agencia de Recaudación de la Provincia de Buenos Aires, Escribano Público, Jefes de Registro Civil o Jueces de Paz. De tratarse de representantes, deberá acompañarse, además, copia del instrumento que acredite la representación invocada, resultando válida la utilización del Formulario R331 V2 “Autorización de Representación”, con firmas certificadas de acuerdo con lo expuesto precedentemente.

Formalización del acogimiento.

ARTÍCULO 7°. Los interesados en formalizar su acogimiento a los beneficios del régimen previsto en la presente, deberán solicitar, completar y presentar los formularios habilitados al efecto ante las oficinas de la Agencia habilitadas a tal fin, previo cumplimiento de lo establecido en el artículo 4° de esta Resolución Normativa.

Cuota mínima.

ARTÍCULO 8°. El importe de las cuotas del plan no podrá ser inferior a:

1. Pesos ochenta ($80), tratándose de planes de pago otorgados para la regularización de deudas provenientes del Impuesto Inmobiliario o a los Automotores.

2. Pesos ciento sesenta ($160), tratándose de planes de pago otorgados para la regularización de deudas provenientes del Impuesto sobre los Ingresos Brutos o de Sellos.

Cuotas: Liquidación y vencimiento.

ARTÍCULO 9°. Las cuotas del plan serán liquidadas por la Agencia de Recaudación de la Provincia de Buenos Aires. Estará habilitado para el pago del total regularizado, del anticipo del cinco por ciento (5%) y de las cuotas, el formulario R550 (“Volante Informativo para el Pago”). En caso de extravío o deterioro del mismo, el contribuyente podrá solicitarlo nuevamente en la dependencia donde se haya realizado la presentación.

El vencimiento para la cancelación de la deuda regularizada al contado, se producirá a los quince (15) días corridos contados desde la fecha de formalización del acogimiento. El vencimiento del anticipo del cinco por ciento (5%) en los planes de pago en cuotas, se producirá a los cinco (5) días hábiles contados desde la fecha de la formalización del acogimiento. Los pagos restantes vencerán en forma mensual y consecutiva el día diez (10) de cada mes o inmediato posterior hábil si aquel resultara inhábil.

Las liquidaciones correspondientes a anticipo y cuotas, luego de la fecha de su respectivo vencimiento, devengarán el interés previsto en el artículo 86 del Código Fiscal (T.O. 2004 y modificatorias), con excepción de la modalidad de pago al contado.

Los pagos deberán efectuarse en el Banco de la Provincia de Buenos Aires y demás instituciones habilitadas al efecto.

Bonificaciones.

ARTÍCULO 10. Las bonificaciones previstas en la presente Resolución, en ningún caso podrán implicar una reducción del importe del capital de la deuda y de los recargos, ni de la actualización monetaria al 31 de marzo de 1991.

Tratándose de deudas en ejecución provenientes de planes de pago otorgados en etapa prejudicial caducos, en ningún caso, el monto del acogimiento que resulte por aplicación de las bonificaciones previstas en la presente Resolución, podrá ser inferior al importe del acogimiento oportunamente consolidado ahora devenido caduco y en ejecución, o al monto de las cuotas vencidas e impagas del plan caduco, actualizadas aplicando el interés previsto en el artículo 86 del Código Fiscal (T.O. 2004 y modificatorias), más el importe de capital de las cuotas a vencer, o al monto de la caducidad del plan de pagos calculado con el tope de intereses establecido en el artículo 16 de la Ley N° 13405 y en el artículo 6 de la Ley N° 13529, el que resulte menor.

Causales de caducidad

ARTÍCULO 11. La caducidad del régimen se producirá, de pleno derecho y sin necesidad de interpelación alguna, por el mero acontecer de cualquiera de los supuestos previstos a continuación:

a) La falta de pago al vencimiento del plazo previsto para la modalidad de cancelación de la deuda regularizada al contado.

b) El mantenimiento del anticipo del cinco por ciento (5%) o de una (1) cuota del plan, impagos, transcurridos cuarenta y cinco (45) días corridos contados desde el vencimiento para el pago.

c) La falta de pago en término de las obligaciones corrientes del impuesto cuya deuda se regulariza mediante el presente régimen, vencidas desde el momento de la formalización del acogimiento y hasta la cancelación total del plan de pagos.

Operada la caducidad, se perderán los beneficios acordados, y los ingresos efectuados serán considerados como pagos a cuenta de conformidad a lo establecido en el artículo 90 y concordantes del Código Fiscal (T.O. 2004 y modificatorias), quedando habilitada, sin necesidad de intimación previa, la prosecución del juicio de apremio oportunamente incoado.

Transferencia de bienes y explotaciones.

ARTÍCULO 12. En los casos de transferencia de bienes y explotaciones a que se refiere el artículo 34 del Código Fiscal (T.O. 2004 y modificatorias), deberá cancelarse la totalidad de la deuda regularizada.

Tratándose de deuda proveniente del Impuesto Inmobiliario, en el supuesto de constitución de hipoteca, a fin de posibilitar la continuidad del plan de pagos otorgado, siempre y cuando el mismo no se hallare caduco a la fecha de la escritura pública respectiva, el acreedor hipotecario deberá renunciar expresamente al grado de privilegio en relación al crédito fiscal, dejándose constancia de ello en el instrumento pertinente.

En caso de deuda proveniente del Impuesto sobre los Ingresos Brutos, el cese de actividades no será impedimento para la continuidad del plan de pagos otorgado, sin perjuicio de la facultad de continuar el juicio de apremio oportunamente iniciado en los casos en que se produzca la caducidad del mismo.

Medidas Cautelares.

ARTÍCULO 13. Tratándose de deudas respecto de las cuales se hubieran trabado medidas cautelares u otras medidas tendientes a asegurar el cobro del crédito fiscal, se procederá a su levantamiento cuando haya sido abonado, sin computar las sumas ingresadas en concepto de interés por pago fuera de término, un importe equivalente al cincuenta por ciento (50%) de la deuda regularizada.

Monto del acogimiento.

ARTÍCULO 14. El monto del acogimiento se establecerá computando, desde los vencimientos originales de la obligación y hasta la fecha de interposición de demanda, el interés previsto en el artículo 86 del Código Fiscal (T.O. 2004 y modificatorias), anteriores y concordantes, y el previsto en el artículo 95 del mismo texto legal desde el momento de la interposición de la demanda hasta la fecha de acogimiento, en el caso de los impuestos Inmobiliario, a los Automotores y sobre los Ingresos Brutos; y hasta el último día del mes anterior a la fecha de dicho acogimiento en el Impuesto de Sellos, en todos los supuestos en la forma establecida en las Resoluciones N° 126/06 y N° 271/08 del Ministerio de Economía de la Provincia de Buenos Aires, y asimismo, de corresponder, los recargos establecidos en el artículo 87 del Código citado, texto según Ley Nº 13405.

Tratándose de deuda proveniente de planes de pago otorgados en etapa prejudicial caducos, sometida a juicio de apremio, el monto del acogimiento, sin ningún otro beneficio adicional, será el importe menor que resulte de:

1. Aplicar el tope de intereses establecido en el artículo 16 de la Ley N° 13405 y en el artículo 6° de la Ley N° 13529, al monto de la caducidad del plan de pagos, o

2. Computar sobre el importe de las cuotas del plan vencidas a la fecha del acogimiento al presente plan de pagos, el interés previsto en el artículo 86 del Código Fiscal (T.O. 2004 y modificatorias) desde los respectivos vencimientos hasta la fecha del acogimiento, más el importe del capital de las cuotas a vencer.

Tratándose de deuda proveniente de planes de pago en los que se hubiere regularizado deuda en juicio de apremio, caducos al 31 de diciembre de 2008, el monto del acogimiento se establecerá computando sobre el importe de las cuotas del plan vencidas a la fecha del acogimiento al presente plan de pagos, el interés previsto en el artículo 86 del Código Fiscal (T.O. 2004 y modificatorias) desde los respectivos vencimientos hasta la fecha del acogimiento, más el importe de capital de las cuotas a vencer, sin ningún otro beneficio adicional.

Modalidades de pago para juicios iniciados a partir del año 2005.

Beneficios vigentes entre los días 1° y 30 del mes de noviembre del corriente año.

ARTÍCULO 15. Cuando el acogimiento al régimen de facilidades de pago establecido por la presente, se efectúe entre los días 1° y 30 del mes de noviembre del corriente año, el pago de las obligaciones regularizadas, podrá realizarse de acuerdo a lo siguiente:

1. En juicios en los que hubieran transcurrido hasta trescientos sesenta y cinco (365) días corridos desde su inicio y hasta el acogimiento al presente régimen:

1.1. Al contado: Sin bonificación.

1.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

1.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, sin bonificación y sin interés de financiación.

1.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, sin bonificación. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

2. En juicios en los que hubieran transcurrido más de trescientos sesenta y cinco (365) días corridos desde su inicio y hasta el acogimiento al presente régimen:

2.1. Al contado: Con una bonificación adicional del treinta por ciento (30%) por pago dentro del plazo previsto al efecto.

2.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

2.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, con una bonificación del veinte por ciento (20%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto, sin interés de financiación.

2.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, sin bonificación. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

Modalidades de pago para juicios iniciados a partir del año 2005.

Beneficios vigentes entre los días 1° y 31 del mes de diciembre del corriente año.

ARTÍCULO 16. Cuando el acogimiento al régimen de facilidades de pago establecido por la presente, se efectúe entre los días 1° y 31 del mes de diciembre del corriente año, el pago de las obligaciones regularizadas, podrá realizarse de acuerdo a lo siguiente:

1. En juicios en los que hubieran transcurrido hasta trescientos sesenta y cinco (365) días corridos desde su inicio y hasta el acogimiento al presente régimen:

1.1. Al contado: Sin bonificación.

1.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

1.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, sin bonificación y sin interés de financiación.

1.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, sin bonificación. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

2. En juicios en los que hubieran transcurrido más de trescientos sesenta y cinco (365) días corridos desde su inicio y hasta el acogimiento al presente régimen:

2.1. Al contado: Con una bonificación adicional del veinte por ciento (20%) por pago dentro del plazo previsto al efecto.

2.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

2.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, con una bonificación del quince por ciento (15%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto, sin interés de financiación.

2.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, sin bonificación. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

Modalidades de pago para juicios iniciados con anterioridad al año 2005.

Beneficios vigentes entre los días 1° y 30 del mes de noviembre del corriente año.

ARTÍCULO 17. Cuando el acogimiento al régimen de facilidades de pago establecido por la presente, se efectúe entre los días 1° y 30 del mes de noviembre del corriente año, el pago de las obligaciones regularizadas, podrá realizarse de acuerdo a lo siguiente:

1.1. Al contado: Con una bonificación adicional del cincuenta por ciento (50%) por pago dentro del plazo previsto al efecto.

1.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

1.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, con una bonificación del cincuenta por ciento (50%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto, sin interés de financiación.

1.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, con una bonificación del diez por ciento (10%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

Modalidades de pago para juicios iniciados con anterioridad al año 2005.

Beneficios vigentes entre los días 1° y 31 del mes de diciembre del corriente año.

ARTÍCULO 18. Cuando el acogimiento al régimen de facilidades de pago establecido por la presente, se efectúe entre los días 1° y 31 del mes de diciembre del corriente año, el pago de las obligaciones regularizadas, podrá realizarse de acuerdo a lo siguiente:

1.1. Al contado: Con una bonificación adicional del cuarenta por ciento (40%) por pago dentro del plazo previsto al efecto.

1.2. En cuotas: con un anticipo del cinco por ciento (5%) de la deuda y el saldo:

1.2.1 En tres (3) y hasta veinticuatro (24) cuotas mensuales, iguales y consecutivas, con una bonificación del cuarenta por ciento (40%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto, sin interés de financiación.

1.2.2 En veintisiete (27) y hasta sesenta (60) cuotas mensuales, iguales y consecutivas, con una bonificación del diez por ciento (10%) sobre el importe de las cuotas del plan que sean abonadas hasta la fecha del vencimiento original previsto al efecto. Cada cuota devengará un interés de financiación del uno por ciento (1%) mensual sobre saldo, aplicándose para su cálculo la formula establecida en el artículo 19 de la presente.

Interés de financiación.

ARTÍCULO 19. En todos los casos en los cuales la elección de la modalidad de pago en cuotas generen un interés de financiación, conforme lo previsto en los artículos precedentes, se aplicará para el cálculo de los mismos la siguiente fórmula:

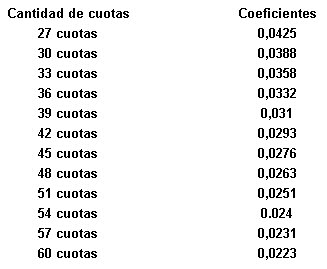

Se aprueba como Anexo I de la presente la tabla de coeficientes a los fines de la liquidación de las cuotas, debiéndose aplicar sobre el monto total a regularizar, menos el importe abonado en concepto de anticipo, el fijado según el número de cuotas del plan.

Condiciones especiales de acogimiento para contribuyentes con embargo u otra medida cautelar.

ARTÍCULO 20. La modalidad especial de acogimiento prevista en la Disposición Normativa Serie “B” Nº 77/06, por la que pueden optar los contribuyentes titulares de cuentas bancarias y fondos líquidos depositados en entidades financieras que se encuentren embargados en resguardo del crédito fiscal, y la modalidad especial prevista en la Disposición Normativa Serie “B” N° 47/07, por la que pueden optar los contribuyentes con relación a los cuales se hayan trabado otras medidas cautelares de conformidad con lo establecido en el artículo 13 bis del Código Fiscal (T.O. 2004 y mods.), resultan aplicables a quienes regularicen sus deudas por medio del presente régimen.

De forma

ARTÍCULO 21. Registrar, comunicar, publicar, dar al Boletín Oficial y al SINBA. Cumplido, archivar

ANEXO I

Coeficientes a utilizar para los planes de la Ley N° 12914 conforme a las cuotas solicitadas en función de la modalidad y la deuda incluida en el plan de regularización impositiva.

Los coeficientes se aplican sobre el monto adeudado según la cantidad de cuotas elegidas.

Deja una respuesta